ABLとファクタリングの違いを解説

ABLは「Asset Based Lending(アセット・ベースト・レンディング)」の略称で、読んで字のごとく資産を担保にした借入のことを言います。

ファクタリングと同様に、中小企業向けの次世代型資金調達方法として注目されており、経済産業省の公式HPでも積極的にPRされています。

ABLの特徴やメリット・デメリットをはじめ、両者にはどのような違いがあるのか、どのように使い分けるのか等について分かりやすく解説いたします。

- 1.ABLの仕組みやメリット・デメリット

- 1-1.担保を用意しやすいがリスクも高い

- 1-2.ABLを利用する際の流れ

- 1-3.譲渡担保のため担保物の特定が不要

- 2.ABLとファクタリングの使い分け

- 2-1.保有する資産や業種から判断する

- 2-2.利用金額や手数料から判断する

- 2-3.スピード重視ならファクタリング

ABLの仕組みやメリット・デメリット

アセット(資産)と聞くと「不動産」「車」「貴金属」といった高価な物をイメージする方が多いかと思いますが、ABLでは「売掛金」「在庫(原材料・販売商品)」「設備」などの動産や債権のことを指しています。

似て非なるものですと不動産担保ローンや自動車担保ローン、ファクタリングなどが挙げられますが、これらとは全く異なるサービスです。

まずはABLの仕組みやメリット・デメリットについて確認していきましょう。

担保を用意しやすいがリスクも高い

ABLの最も大きなメリットとして「担保が用意しやすい」という点が挙げられます。

まず、担保として提供するのは、前述した通り売掛金・在庫商品・備品や設備等です。

これらは多くの中小企業が当たり前に有している資産であるため、別途用立てる必要がありません。

さらに、担保に入れた商品はそのまま販売することができる上、設備機械もそのまま利用し続けることができますので、事業を継続したまま借り入れができるという点も大きな利点と言えるでしょう。

ただし、万が一債務を履行できなかった場合は担保の所有権が債権者に移ってしまいますので、事業の継続は事実上困難となります。

返済の目途が立っている場合にのみ利用する、事業の要である設備は担保に入れない等のプランニングが必要です。

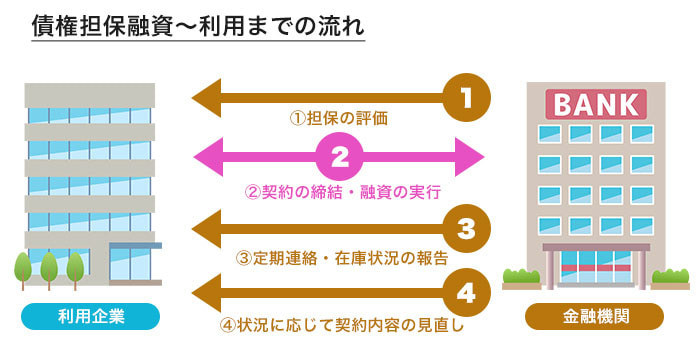

ABLを利用する際の流れ

ABLは、一般的には上記の流れで進みます。

利用企業にとって最も重要なのが「(1)担保評価」でしょう。

担保評価次第では借入可能金額が低くなってしまう可能性がありますし、場合によっては利用を断られてしまう恐れもあります。

さらに評価額が出るまでに数週間を要することもありますので、予め担保評価だけ受けておき、いざという時に利用する形が望ましいです。

なお、在庫商品や備品を担保にする場合、抵当権や質権とは異なり、それぞれを特定する必要がありません。

これを「譲渡担保」と呼び、極端な話“倉庫の在庫商品を全て”といった形で担保を提供することも可能です。

また、「(4)定期報告」は一般的な銀行借入にはない手続(義務)と言えます。

これは、担保にしている売掛金の残高や原材料・商品の棚卸高が常に変動しているためです。

そのため、利用者側は定期的に売上・在庫状況を報告する必要があり、金融機関側は受けた報告を参考に評価額の見直しやアドバイスを実施します。

譲渡担保のため担保物の特定が不要

民法には「抵当権」「質権」といったように、あらかじめ担保に関する権利がいくつか規定されています。(規定されている担保権の事を典型担保といいます。)

抵当権の代表的な例がマイホームを購入する際の「住宅ローン」です。

金融機関側は数千万円もの大金を貸す訳ですから、個人の信用情報や所得、勤めている会社の安定性などに加え、物件価値についても審査します。

なぜならば、購入する物件を担保として組み込んでおけば、万が一返済が滞った場合に未回収のリスクを減らすことができるためです。

つまり「債務不履行があった場合に物件を売却し、優先的に返済を受けられる権利」が、いわゆる抵当権です。

似て非なるものに「質権」と呼ばれる権利がありますが、こちらは街の質屋を例にすると分かりやすいでしょう。

質屋はリサイクルショップのようなイメージが強いですが、本来は「物を預かり、お金を貸す」というビジネスです。

こちらも抵当権と同様に、債務不履行があった際は預かった物品を売却し当該代金を弁済に充てる形となりますが、動産・不動産にかかわらず設定が可能という点で差異があります。

また、抵当権・質権では個々の担保物を特定しなければなりませんが、ABLの場合は担保物を特定する必要がありません。(これを「譲渡担保」といいます)

そのためABLの場合は商品在庫や備品等の集合体であっても担保として活用することができ、他の担保権に比べて利便性が高いのです。

ABLとファクタリングの使い分け

共に売掛金や未収金を利用する「ABL」と「ファクタリング」ですが、両者は一体どのように使い分けるべきなのでしょうか。

両者のメリット・デメリットに触れながらマッチするシーンを確認していきましょう。

保有する資産や業種から判断する

ABLやファクタリングを利用する場合、当然ですが担保又は売却するための資産(販売用の商品在庫、売掛金や未収金等)が必要です。

小売業や卸売業などは商品の在庫を常に抱えているため、ABLによる資金繰りがマッチする可能性は高いと考えます。

ただし、建設業・運送業・サービス業などの「役務を提供するビジネス」の場合、原則として事業規模での商品販売を行っていません。

そのため、利用可能な資産が売掛債権に限定されてしまい、ABLの利点を最大限に活かせないというデメリットがあります。

自社が保有する資産や業種から、どちらを選ぶべきかを検討しましょう。

利用金額や手数料から判断する

| ファクタリング | ABL | |

|---|---|---|

| 契約の種類 | 売買契約 | 金銭消費貸借契約 |

| 最低利用額 | 10万円~ | 1,000万円~ |

| 利用可能な資産 | 売掛債権 | ・売掛債権 ・商品、備品等 |

| 振込までの時間 | 即日~ | 1か月~ |

| 手数料 | 利用金額の5~20% | ・利用金額の1~5% ・所定の金利 |

| 信用情報 | 影響しない | 影響する |

ABLでは、最低利用金額が予め設定されているケースがほとんどです。

もちろん金融機関によっても異なりますが、ある銀行の場合は「5,000万円以上」、他の銀行も「2,500万円から」「1,000万円から」などの金額が並びます。

これらの金額はあくまでも「利用金額」ですので、担保価値はその倍は必要になり、例えば5,000万円が利用金額であれば最低でも1億円程度の資産価値を有している必要があります。

さらに、返済は当座預金からの振替でなければならないなど、中小規模の企業にとっては非常に厳しい条件です。

手数料は「ファクタリングは買取金額の5~20%程度」「ABLは融資実行額の数%+所定金利」というイメージですが、両者共に状況に応じて大きな変動が見られますので、実際に各専門業者に見積りを取るのがベターでしょう。

少額債権をサッと現金化したいのであればファクタリング、数年先を見据えて長期的な借入を探しているのであればABLという形で使い分けるのが望ましいです。

スピード重視ならファクタリング

ABLは在庫の資産価値の算定、企業の信用情報を調査、当座預金口座の開設など、審査から決済までに数か月を要することも珍しくありません。

一方ファクタリングは即日入金も可能ですので、スピード面では圧倒的にファクタリングが優れているといえます。

また、最近ではオンライン型のファクタリングサービスも普及しており、来所が不要のため、PCやスマートフォンさえあれば全国どこにいてもご利用が可能です。

スピード重視であればファクタリング、コストパフォーマンスを重視したい又は取引金額が大きい場合はABLといった形で使い分けるとよいでしょう。